上海银保监局重拳出击!

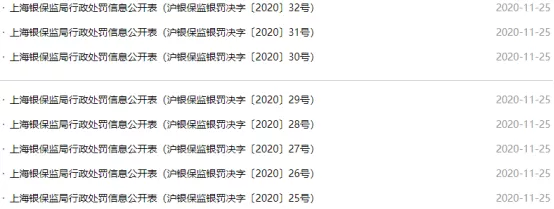

11月25日,上海银保监局一口气公布8张罚单,其中5张开向上海银行(7.960, 0.03, 0.38%),违规问题涉及绩效考评管理严重违反审慎经营规则、未按规定延期支付2017年度绩效薪酬、员工私售理财产品等行为。值得注意的是,有一名直接责任人被终身禁止从事银行业工作。

上海银行连收5张罚单

11月25日,上海银保监局公布的行政处罚信息显示,上海银行及两家分行因绩效考评管理严重违反审慎经营规则、员工私售理财产品等违法违规行为,合计处以罚款180万元,其中,一名直接责任人终身禁止从事银行业工作,另一名直接责任人被处以警告。

其中,因在2014年至2018年间,绩效考评管理严重违反审慎经营规则;2018年该行未按规定延期支付2017年度绩效薪酬,上海银行被责令改正并处罚款80万元。

上海银行上海自贸试验区分行、浦三路支行均因在2017年1月至2019年3月间,出现员工私售理财产品,员工行为管理严重违反审慎经营规则,被责令改正并处罚款50万元。

同时,在上述期间内,池惠萍对上海银行浦三路支行某员工私售理财产品、该支行员工行为管理严重违反审慎经营规则负有直接管理责任,被处以警告。陆游对上海银行浦三路支行员工行为管理严重违反审慎经营规则负有直接责任,被禁止从事银行业工作终身。

上海银保监局公布的另外三张罚单则均开给了上海华信国际集团财务有限责任公司。2017年至2018年,上海华信国际集团财务有限责任公司超过借款人实际资金需求发放流动资金贷款,贷后管理严重不审慎。陆敏、杨逍、周彬三人对上述行为负有直接管理责任。其中,陆敏、杨逍被取消银行业金融机构董事和高级管理人员任职资格2年,周彬被给予警告。

内控有效性再打问号

理财业务一向是银行罚单的“重灾区”。此次上海银行涉及的员工私售理财产品行为,即俗称的“飞单”,因可能导致投资者购买非银理财产品后资金受损,一直是监管部门重点管控的对象,建设银行(6.710, 0.09, 1.36%)、工商银行(5.070, 0.03, 0.60%)、平安银行(19.170, 0.11, 0.58%)等大行都曾因发生此类行为受到处罚。

监管部门曾指出,“飞单”行为的出现反映出银行内部控制管理的缺位和对支行员工异常行为的监控和管理的缺失。今年7月,上海银行在申请发行可转债时,其内控制度的有效性问题也曾引起证监会关注。

证监会在对上海银行发行可转债审查的书面反馈意见中,要求上海银行作出补充说明,并披露过去36个月内上市公司及其子公司在合并报表范围内实施的行政处罚是否构成重大违法违规行为,是否符合《上市公司证券发行管理办法》第九条的规定,相关内部控制制度是否健全有效。

7月18日,上海银行披露的回复公告显示,从2017年至2020年6月底,上海银行及分支机构合计受到36笔行政处罚,处罚金额合计2351.49万元。

此外,今年8月,上海银行还因2014年-2019年间存在的23条违法违规行为,收到上海银保监局开出的千万元级别罚单。其中,涉及的违法违规行为多与贷款业务有关,包括违规向资本金不足、“四证”不全的房地产项目发放贷款,以其他贷款科目发放房地产开发贷款;违规向关系人发放信用贷款;发放贷款用于偿还银行承兑汇票垫款;虚增存贷款等。

根据银保监会披露,上海银保监局针对上述违法违规行为,对上海银行处以没收违法所得27.16万元,罚款1625万元,罚没合计1652.16万元。

事实上,在严监管及银行内控管理不断完善的环境下,“飞单”行为已有所减少。今年以来,涉理财业务的违法违规行为主要集中在借理财产品作为通道实现资产虚假出表、理财资金违规流向房地产、违规提供保本承诺等方面。

三季度业绩不佳

从财务数据来看,上海银行三季报有些差强人意,不仅未能维持上半年盈利正增长的趋势,净利润同比增速转正为负,不良贷款率也有所抬头。

10月23日,上海银行发布2020年第三季度报告显示,今年前三季度,该行实现营业收入375.36亿元,同比下降0.91%;实现归母净利润150.52亿元,同比下滑7.99%。相比之下,今年上半年,上海银行归母净利润同比维持正增长,增速为3.9%。截至2020年9月末,上海银行资产总额24439.68亿元,较上年末增长9.25%。

净利润增速下滑或受拨备计提力度加大所致。今年前三季度,上海银行计提信用减值损失金额同比增长19.84%,超过上半年3.28%的同比增速。与此同时,截至9月末,上海银行不良贷款率也出现走高,较2019年末上升6个基点至1.22%,较上半年上升3个基点;但该行关注类贷款占比较2019年末下降9个基点至1.79%,较上半年下降16个基点。

- 上海银行连收5张罚单:员工私售理财产品、违反审慎经营规则2020-11-26

- 信用卡套现乱象调查:暗藏高额手续费和征信风险2020-11-26

- 央行主管媒体:中小银行积极"试水" 地方专项债补充资本金有望落地2020-11-25

- 永煤涉违法违规线索已移送证监会!1家券商+3家银行被查2020-11-25

- 蚂蚁战配基金自由选择赎回首日 部分持有人暂观望2020-11-24

- 金融委:秉持“零容忍” 维护债券市场平稳运行2020-11-23