3月31日,大发地产发布2019年年报。报告期内,大发地产营业收入约为73.98亿元,同比增长24%;净利润约为6.01亿元,同比增长23%。

业绩报告显示,大发地产资产规模进一步提升,总资产同比增长44%至约277.01亿元,总权益同比增长74%至约56.57亿元。

大发地产董事局主席葛一暘在公司业绩会上表示,大发地产将维持5-6个月拿地开盘、8-9个月基本实现现金流回正的快周转运营模型。

三年合约销售额复合增长率126%营利双增高质成长

业绩报告显示,2019年大发地产合约销售额达约为210.17亿元,同比增长68%;合约销售面积约为155.11万平方米,同比增长97%。2017年-2019年,大发地产合约销售额复合增长率高达126%,其中长三角合约销售额占比高达93.3%,合约销售面积占比90.4%。

除销售额复合增速喜人,大发地产公司盈利能力也持续提升。报告期内大发地产营业收入达约为73.98亿元,同比增长24%;净利润约为6.01亿元,同比增长23%。为了回馈投资者,2019年大发地产全年派息每股0.145元,归母利润派息率23%。

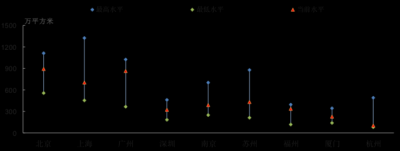

2019年,大发地产新增土地25块,新进杭州、郑州、台州、金华、南昌、太仓、泰安、江门、桐乡、西宁。2019年新增土储建筑面积约为273万平方米,新增土储货值超400亿元,位列克而瑞发布的2019年1月-12月房企新增货值排行榜第62位。

截至2019年底,大发地产的总土地储备502万平方米,土地总货值为703亿元,平均土地成本4460元/平方米,而在长三角的土地储备占比超八成,其他城市占比11.8%。

此外,大发地产于今年一季度,在温州、成都以及苏州分别摘得一宗地块,其中苏州为首次进入的城市,而成都地块的溢价率达到125%,总货值约50亿元。

“大发地产新增土储集中于优质的城市,拥有较强的经济基础和发展潜力。决定进入新城市前,大发地产采用审慎的投资评选原则,并作出深入的研究。大发地产累计土储平均成本约4460元/平方米,有效保证了项目利润。优质而充沛的土储,有力支撑了企业的可持续发展,为未来股东利润持续稳定增长奠定坚实基础。”一位行业分析师表示。

大发地产首席运营官兼高级副总裁冷俊峰在业绩会上表示,大发地产期初货值94亿元,一季度供货40亿元,除掉一季度销售额的30亿元,现在手里的货值有100亿元,此外,第二、三、四季度分别供货110亿元、100亿元和80亿元。考虑疫情的影响,大发地产将去化率设置在65%左右。

总现金充裕大涨117%财务健康稳健

除了一贯强调高周转之外,大发地产在这场业绩中提及的重点还有稳,销售稳定增长之余,拿地投资和财务指标也是不可松懈的一环。

大发地产管理层表示,要在不确定性当中寻找确定性,大发地产的拿地预算控制在销售回款的50%,大约今年的拿地金额会在70亿元左右。

从财报来看,2019年大发地产实施稳健的财务政策,深化扩大与各大银行及金融机构的合作关系,优化债务结构及还款时间表,提高资金使用效率,以收定投。

截至2019年12月31日,大发地产持有总现金约人民币46.94亿元,大幅增长117%,资金充裕。2019年净资产负债率为78%,较2018年下降29%,财务稳健。同时,现金短债比也2018年的1.0倍提升至1.4倍。

报告期内,大发地产成功拓展境外融资,发行境外美元债,使债务结构更分散,其中信托及资管借款占比由2018年的55%,大幅下降34%至21%。

健康的财务和资金状况让大发地产获得国内外机构的认可,公司先后获得过穆迪B2及标普B评级,展望稳定。大发地产获纳入MSCI明晟中国小型指数成分股。2019年,建银国际、安信国际、西证国际、尚乘及克而瑞证券首次覆盖大发地产,均给予正面评级。

“大发地产深耕长三角,践行‘1+5+X’全国化战略布局,辐射成渝、环渤海、中部、西部及大湾区5大城市群,并战略性地关注其他具有高发展潜力的重点城市。大发地产通过聚焦长三角地区,战略性加速全国化进程,助力土地储备的可持续发展。截止到2019年12月31日已成功布局全国29个城市,共69个项目,全国化战略在稳步推进中。”大发地产内部人士表示。

- 起底北京学区房 西城PK海淀2020-05-25

- 北京、杭州等重点城市二手房市场快速复苏2020-05-25

- 深圳核查宝安区部分楼盘二手房挂牌价 价格虚高房源下架2020-05-25

- 房企试水直播卖房升温 线上化销售进程加速2020-05-22

- 多地开展楼市乱象专项整治 北京21家中介被查处2020-05-22

- 800亿债压顶:房企“发债王”又发百亿 排名跌出TOP202020-05-21